-

12 септември 2014 11:08

- 1423

- 0

С началото на предизборната кампания темата за банковата система допълнително се политизира. Доколкото имаме голяма банка под особен надзор, а правителството през лятото обяви схема за ликвидна подкрепа на банки, очевидно интересът на данъкоплатеца към темата е изострен – все пак говорим за потенциални и реални ангажименти на бюджета. Някак обаче ролите на институциите, както и същината на участието на фиска, предизвикват доста объркване в коментарите напоследък.

Това коментира икономистът Лъчезар Богданов.

На първо място – какво прави Българска народна банка и какво прави правителството. България е страна с валутен борд, който слага строги рамки на това, което централната банка може да прави – когато го въвеждахме, искахме точно такава дисциплина, за да имаме стабилен български лев, посочи той.

Едно от ограниченията е върху финансирането на банки с ресурс на БНБ – това може да стане само при възникване на ликвиден риск, засягащ стабилността на банковата система. Тогава БНБ може да предоставя кредити в левове на платежоспособна банка за срок не по-дълъг от 3 месеца, ако те са напълно обезпечени със залог на злато, чуждестранна валута или други подобни бързо ликвидни активи, допълни Богданов.

По думите му БНБ в този смисъл не е класическа централна банка и може просто така да рефинансира търговски банки когато те изпитат ликвидна нужда.

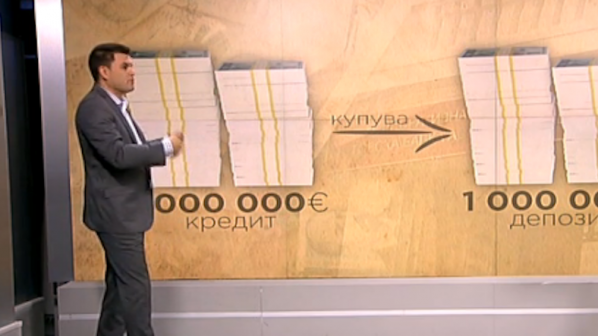

Именно затова в края на юни българското правителство поиска от Европейската комисията да разреши прилагането на схема за ликвидна подкрепа на български банки. Но трябва да се припомни, че това нефинансиране от централната банка, а възможност самото правителство, чрез своя резерв, да предостави временно средства на банките, продължи икономистът.

Той обаче поясни: Като че ли обаче отново се получи объркване в разбиранията на „ликвидност” и „капитал”. Трябва да се разграничават ситуациите, в които банките получават временна ликвидна подкрепа, и тези, при които са „спасявани” с капиталови инжекции, които покриват натрупани загуби. Когато една банка има твърде много кредити, които не могат да бъдат върнати, очевидно тя не може да съществува без мерки за оздравяване.

Най-често мярката, по думите на Лъчезар Богданов, е повишаване на капитала – т.е. собствениците влагат допълнителен ресурс, за да покрият недостига и така да осигурят платежоспособността на институцията. Но видяхме в много случаи в Европа и САЩ, че правителствата „спасиха” банки с капиталова инжекция от държавата. Такава подкрепа не се връща - и терминологично можем да я оприличим на „субсидия”.

Одобрената схема за България обаче не предвижда подобна възможност – с други думи, банки, които са натрупали прекомерно загуби и капиталът им е под регулаторно изискваните нива няма да получават ликвидна подкрепа. Идеята е в ограничен порядък да се предотвратят последици от резки шокове (като банкова паника у вложителите) – но да се финансират само на здрави банки при последващо възстановяване на средствата, смята той.

Да припомним и европейския контекст. След 2008 г. правителствата директно спасяваха банки (т.е. наливаха капитал) с публичен ресурс, а когато самите държави бяха пред фалит, прибягваха до нарочно създадения фонд за рекапитализация на банки и заеми от МВФ. Общо за годините след кризата в Европа са платени с пари на данъкоплатците близо 600 млрд. евро капиталови инжекции и планове за преструктуриране, отбеляза още Богданов.

Говорейки за ликвидната подкрепа – т.е. за допълнителен ресурс за „здрави” банки в еврозоната - Европейската централна банка, извън традиционните си парични операции, създаде изцяло нови инструменти, на мнение е той и допълни: Банките получават достъп до ресурс както чрез т.нар . „спешна помощ за осигуряване на ликвидност” , така и чрез дългосрочни операции по рефинансиране (срок до 3 години).

Чрез втория механизъм бяха получени над 1 трилион евро за последните години. От лятото на 2014 г. пък ЕЦБ започна да прилага схема за насочена ликвидна подкрепа, която на практика позволява и даже насърчава банките да финансират част от новите си кредитите чрез ликвидната подкрепа – нови до 1 трилион евро, с максимален срок за връщане до 48 месеца (т.е. 2018 г.), при годишна лихва от 0.25%.

С други думи, в Европа допълнителни ликвидни средства се предоставят не само в извънредни кризисни моменти, а и като инструмент да се стимулират банките да предолеят свръхпредпазливостта си и да кредитират активно, обясни икономистът.

Имайки предвид това, изобщо не е чудно, че приетата схема за ликвидна подкрепа през лятото няма директен аналог в Европа – там просто подобни действия, но в много по-голям мащаб, предприемат централните банки. Но България е страна хем с валутен борд, хем не е част от еврозоната – затова при подобни ситуации остава вариантът за подкрепа чрез правителството, т.е. бюджета, категоричен е Богданов.

Между впрочем, подчерта той, Европейската комисия е помислила за този казус, макар действително многократно повече да се говори и пише за „спасяването” на банки от държавата, отколкото за ликвидна подкрепа. В поредица свои съобщения, разясняващи правилата за допустимост на държавната помощ, Комисията посочва какво е разрешено и какво – не.

По отношение на механизмите за ликвидна подкрепа е посочено, че сроковете за предоставяне трябва да са до три и в опрелени случаи – до пет години. Банката, получила подкрепа, трябва да представи план за преструктуриране, който се одобрява от правителството, централната банка на страната и Европейската комисия. Този план също трябва да бъде изпълнен най-много за пет години.

Комисията дава и обща рамка на съдържанието на такъв план – какви мерки може да предвижда, т.е. как банката ще успее да се промени така, че да възстанови подкрепата и да стане устойчива в бъдеще на кризисни ситуации, които са наложили да бъде подкрепяна. Такива са например стратегии за привличане на нови депозити, финансиране от международните пазари, привличане на инвеститори, промяна в кредитната активност и бизнес сегментите, които ще се обслужват, и така нататък, разясни експертът.

В България прилагаме точно тези стъпки, увери той. Когато в края на юни се разрази паника сред вложителите, правителството с широка политическа подкрепа предложи схема за ликвидна подкрепа, която бе одобрена от Европейската комисия. По смисъл тя прилича на специализираните инструменти на Европейската централна банка – но в България имаме валутен борд и законът на разрешава на БНБ да прави такива интервенции. Затова де факто изпълнението на схемата се случва със средства на правителството, обяви Лъчезар Богданов.

Първа инвестиционна банка – банка, която бе подложена на атака в рамките на дни - е получила финансиране по този механизъм, което показва, че регулаторът оценява банката като стабилна и платежоспособна, подчерта той.

Същевременно, по думите на финансовия министър банката вече е представила план за преструктуриране в края на август и той е изпратен в Брюксел. Планът ще трябва да се изпълни за 18 месеца - т.е. по-кратко от обичайните максимални срокове. Сега Комисията трябва да оцени и одобри всяка от мерките в него, разясни икономистът.

Съвсем сигурно е, че изпълнението ще се следи детайлно от БНБ, българското правителство и Европейската комисията, за да се гарантира, че политическо въздействие върху реализацията му няма да има. С мерките по плана ПИБ демонстрира, че е с висока степен на доверие и устойчива на потенциални кризисни ситуации, завърши Богданов.

Последвайте канала на

Свързани новини

,fit(968:545))

Георги Иванов направи равносметка за 2024 година

,fit(968:545))

Искренов: Генчев изглежда направи сам избора си! Нещата в Левски се оправят, дано ЦСКА направи хубав стадион

,fit(968:545))

ЦСКА - София обяви лагер в Турция, "червените" уредиха контрола с участник в ШЛ

)

Фантастичен Алберт Попов влезе в Топ 10 на слалома в Алта Бадия

)

Цървена звезда - Партизан

,fit(968:545))

Ботев (Пд) с официална позиция след срещата с представителите на политически партии

Водещи новини

Наталия Киселова: В момента е много трудно да кажем кои са на власт и кои са в опозиция

23 декември 202419:48

ДДС за ресторантьорите скача с 11% в полунощ на Нова година: значи ли това и по-високи цени за клиентите на заведенията?

23 декември 202417:28

Майката на изчезналия Ники: Отвлечен е, кучето му е прекалено чисто, за да е било в гората

23 декември 202418:59

Мъж е починал в хотелски комплекс в Добрич. В стаята му откриха флакони райски газ и метамфетамин

23 декември 202416:51

Дерайлиралият влак край Батановци е предизвикал множество материални щети

23 декември 202418:05

Задържаха двама нашенци в Сърбия, пребили баща и син на магистрала, потрошили и колата им

23 декември 202418:20

Проф. Тодор Кантарджиев: Полово предаваните инфекции в 90% са причина за безплодие в семействата у нас

23 декември 202418:55

Кардиологът проф. Георгиев с призив: Махнете солта от масата си

23 декември 202417:54

Водещите новини! Съдия: Без ясен отговор за „Осемте джуджета“ не е приемливо Сарафов да бъде избран. Рюте вижда опасност за сигурността на НАТО

23 декември 202418:59