-

04 септември 2014 11:52

- 2373

- 0

Отложихме класацията и събитието „Банка на годината 2013” за края на месец октомври тази година, защото обстановката в първите дни на юли не беше подходяща за такъв тип събитие. Надяваме се дотогава да има и принципно разрешение на казуса КТБ. Банка на годината предстои, класацията е важна, защото българската банкова система работи.

Сравнено с предходни години е в нормално състояние, при условие, че казуса с КТБ е изолиран случай за банковата система. Вече е ясно, че това не е типичен банков случай. Нека да отчетем работата на останалата част на българската банкова система през миналата година.

Същевременно обаче, случаят КТБ в такава степен фокусира вниманието, че някак започна да се отъждествява с представата за българската банкова система. Като че ли обществото се превърна в общество от банково грамотни и по подобие на футбола страстно ангажирани с различни основни тимове и играчи.

Пишещият тези редове представлява организация, която години наред наблюдава максимално обективно българската банкова система. Асоциация Банка на годината рейтингова банките по своя оригинална методика и може да направи анализ на това какво се случва в банковата система. Естествено е да стане дума главно за системните банки. Още една от тях стана обект на изкуствено напрежение. Става дума разбира се за третата по активи – Първа инвестиционна банка. Тя беше обект на криминална атака, както казаха от МВР. Но се справи като по учебник с кризисната ситуация. Разбира се продължават непремерени изказвания от политици и държавници, а това е много опасно за цялата банкова система. Некомпетентни експерти и общественици твърдят, че предложената държавна подкрепа за ПИБ трябва да се връща до края на годината и ако не се върне ще стане страшно. Дори и след изказването на министъра на финансите, че това съгласно плана одобрен от БНБ и от Брюксел трябва да стане след 18 месеца. Всъщност по правилата на Европейската комисия за държавната помощ предоставяна в рамките на Европейския съюз, подобна подкрепа може да бъде върната и до 5 години.

В крайна сметка се оказа, че тези пари дори не са ползвани от ПИБ, те стоят в съответната сметка в БНБ и в случая изиграха ролята на психологически буфер и спирачка на паниката. Потенциалната криза бе преодоляна. Това аз наричам от доста време Реален стрес тест. Не в софтуерна цифрова среда, а в реална, улична, злостна, пропагандна, войнствена и с удари под кръста среда. И други банки бяха подложени на по-слаби, но подобни внезапни тегления на средства и се справиха. Може да направим извода, че българската банкова система издържа този стрес тест в полеви условия. Независимо от това как ще бъде разрешен случаят КТБ – с оздравяване или с несъстоятелност. Това, за българската банкова система , вече няма принципно значение. Тя е моралният победител в сблъсъка с финансовите килъри, тези които клатят лодката на стабилността. Те не успяха в главното – да провалят българската банкова система. Тя ще извлече поуки от случилото се през този период, ще преосмисли отношенията си с различните сектори на обществото, с регулаторните органи, ще оцени кой какво направи в последните 10 месеца, сама ще поиска публикуването на допълнителна информация, съгласно базелските критерии за рисковете, които банките поемат... И ще излезе много по-силна, по-зряла и с много по-реална представа за това кой от коя страна на барикадата е в тази истинска битка за защита на бизнеса, на финансовата система, а това значи и на парите на хората.

Всъщност от началото на икономическата криза в Европа – ориентировъчно през 2008 година досега, банковата система в България спря да нараства по отношение на основния си бизнес – кредитирането. Ако погледнем нивата на кредитиране от 2008 година насам, ще видим, че има период на спад. След това кривата на кредитирането става права и почти равна. И това е така, защото банковия бизнес и най-вече кредитирането са функция на състоянието на националната икономика. През този период обаче в България се разви феноменално натрупване на депозити в банките. Интересното е, че тези пари влязоха в банките, но по някаква причина не промениха нивата на кредитиране в страната. Позицията на банките е ясна: няма читави проекти, в много от случаите нивата на обезпечения не са достатъчни или качеството на обезпечителния актив не е добро и т.н. Можем да добавим и промените в банковото законодателство у нас. Важна част от промените бяха във връзка със синхронизация с европейските директиви. Друга част обаче бе чисто родно производство, в голяма степен ненужно и обременяващо за банките и техните клиенти. Но фактът е си е факт – кредитирането в България не расте. И не намалява. В последните месеци има една съществена промяна, спада ръстът на депозитната база. Дали това е тенденция ще стане ясно до края на годината. Факт е, че хората започнаха да вкарват по-малко пари в банките. Дали защото лихвите по депозити драстично спаднаха? Или е въпрос на доверие в банките? Последното проучване по тези въпроси на агенция АФИС беше преди малко повече от месец. То потвърждаваше сравнително високо доверие в банките като цяло. По-високо отколкото на останалите институции в страната. Явно в тази посока тепърва ще трябва да се работи много сериозно. В посока на възстановяване на доверието в банковата система. Защото то, колкото и високо да е, все пак е много по-ниско отколкото само преди година.

Всъщност цифрите показват, че в банковата система не се случва нищо драматично след казуса КТБ.

Ето и няколко сравнения:

В областта на структурирането на банковите групи, БНБ подрежда, без да рейтингова банките в три групи съобразно ръста на пазарния дял на база на ръста на активите. Първа група са най-големите 5 банки, втора са всички останали, а в трета са чуждестранните клонове. Ако погледнем в периода от 2008 г. до 2014 г., разместванията в първа и челото на втора група не са големи. Там традиционно присъстват УниКредит Булбанк, Банка ДСК, Първа инвестиционна банка, ОББ, Юробанк-Пощенска банка. От 2008 година досега в групата на големите 5 банки са преминавали и излизали – Райфайзенбанк и Пощенска банка. Постоянни участници в последните 3 години са УниКредит Булбанк, Банка ДСК, ПИБ и ОББ. Посочвам това структуриране на банките по групи не самоцелно, а за да подчертая, че динамиката в системата не е голяма и че от поведението на големите в значителна част зависи и състоянието на системата като цяло. Което пък води до извода, че големите банки имат отговорно поведение и техните резултати не провокират напрежение в системата като цяло.

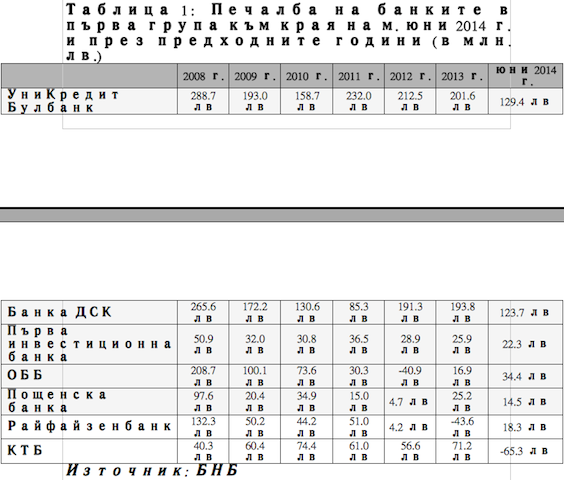

У нас големите банки изработват и печалбата на банковата система като цяло. Ако разгледаме показателя печалба на системата ще видим, че тя нито веднъж като цяло не бе на загуба от 2008 година досега. Дори през 2013 г. за първи път се появи минимален ръст на печалбата, след дългия период на спад. Разбира се печалбата е величина, която зависи от много неща и не е сред най-важните показатели за дейността на банките. Например в нашата методика за класацията Банка на годината печалбата има доста малко вътрешно тегло, но пък за акционерите е важна. В психологически план за клиентите също. Освен това, проследявайки нивата на печалба, можем да разберем защо през годините нивата на обща печалба на системата спадат, нивата на печалба на най-големите банки се колебаят, някъде дори преминават в загуба. Разбира се не при всички. Видно е, че нивата на печалба на най-големите банки оказват пряко въздействие върху показателя за цялата банкова система. Ето печалбите на системните банки, банките от първа група през годините от 2008 г. досега. Показваме печалбата като абсолютна стойност в млн. лв. и съгласно публично достъпната информация от сайта на БНБ:

Вижда се че тенденцията е към свиване на печалбите за банковата система. Това е вследствие на увеличаване на лихвените разходи, на нарасналото провизиране, вследствие на обезценките на активи с цел подобряване качеството на кредитните портфейли. Ако вземем показателите, касаещи кредитирането, ще видим тенденция на свиване на кредитирането след 2008 година и поддържането му на едни нива, които са почти замръзнали. През 2008 г. ръстът на нарастване на кредитирането все още е висок – 16%, макар и спаднал в сравнение с бума от предходните години. През 2009 г. ръстът вече е 5%. През 2010 г. е 2%. През 2011 нараства с близо 4%. През 2012 г. с около 3%. През 2013 г. е на точката на замръзване – под 1 процент, а през 2014 г. към юни ръстът е около 1 процент.

Интересен също така е непрекъснатият ръст на ликвидните активи и съответният им коефициент на ликвидност изчисляван на базата на съотношение към среднопретеглени рискови активи. От 2008 г. има видимо повишаване на ликвидността на системата като цяло.

В класацията Банка на годината ползваме някои показатели и съотношения, които са съставна част от основните ни рейтинги за банките: по пазарен дял, по динамика на развитие и по ефективност. Ако вземем например балансовото число на банките, в което като показател се състои от 3 стойности – самото балансово число, собствения капитал и съотношението балансово число към собствен капитал, през последната година, която отчитаме в първата петица са:

1.ОББ

2. УниКредит Булбанк

3.Първа инвестиционна банка

4. МКБ Юнионбанк-преди вливането в Първа инвестиционна банка

5. ЦКБ

По показателя „Фирмени кредити”, който се състои от стойностите на предходната година, на настоящата година и съответната разлика между тях, всяка с различно тегло в общата оценка резултатът е следният:

1. УниКредит Булбанк

2. Първа инвестиционна банка

3. Банка ДСК

4. ЦКБ

5. Сосиете Женерал Експресбанк

Основният показател „Пазарен дял” за 2012 година, който включва Балансово число, Депозити от фирми, Депозити от домакинства, Фирмени кредити, Кредити за домакинства - изглежда така:

1. Първа инвестиционна банка

2. УниКредит Булбанк

3. ОББ

4. ЦКБ

5. Пощенска банка

По другият ни основен показател – „Ефективност” може да видите ROAE (съотношение между печалба и собствен капитал), ROAA (Печалба към активи) и Profit margin (Печалба към приходи). Резултатът от тези три съотношения, всеки с различно тегло във формулата е следният:

1. Банка ДСК

2. УниКредит Булбанк

3. Сосиете Женерал Експресбанк

4. Българска банка за развитие

5. Сибанк

Сигурен съм, че ще е интересно да припомним класирането на банките в различните години по различните основни показатели:

Пазарен дял – в статика и в динамика на развитие:

2001 г. – Булбанк

2002 г. - Банка ДСК

2003 г. - Булбанк

2004 г. - Булбанк

2005 г. - Банка ДСК

2006 г. - Банка ДСК

2007 г. - УниКредит Булбанк

2008 г. - УниКредит Булбанк

2009 г. - УниКредит Булбанк

2010 г. - Първа инвестиционна банка

2011 г. - Първа инвестиционна банка

2012 г. - Първа инвестиционна банка

Ефективност:

2001 г. - БАКБ

2002 г. - БАКБ

2003 г. - БАКБ

2004 г. - Булбанк

2005 г. - Булбанк

2006 г. - БАКБ

2007 г. - ОББ

2008 г. - БАКБ

2009 г. - ПроКредит Банк

2010 г. - Банка ДСК

2011 г. - Райфайзенбанк

2012 г. - Сибанк

В последните години поръчахме поредица от маркетингови изследвания, в които използвахме популярния метод на Тайния клиент. Целта ни е да оценим работата на фронт офисите на банките от клиентска гледна точка. Работи се по един много широк набор от критерии в над 400 клона на български банки в цялата страна. През 2010 г. и 2011 г. Тайният клиент избра на първо място Райфайзенбанк, а за 2012 г. - Първа инвестиционна банка.

През 2012 г. за първи път направихме маркетингово изследване за най-добър банков бранд в България и това се оказа - Банка ДСК. А традиционното вече проучване в интернет за Банка на клиента, което се базира на гласуване в множество различни сайтове на наши медийни партньори показва следното:

2002 г. - Първа инвестиционна банка

2003 г. - Първа инвестиционна банка

2004 г. – Райфайзенбанк

2005 г. - Пощенска банка

2006 г. - Първа инвестиционна банка

2007 г. - КТБ

2008 г. - Първа инвестиционна банка

2009 г. – Пощенска банка

2010 г. - УниКредит Булбанк

2011 г. – УниКредит Булбанк

2012 г. - Първа инвестиционна банка

Много интересни са промените, които настъпват в тези и други показатели в класацията за 2013 г. Ще ги обявим по време на събитието Банка на годината в края на октомври тази година.

Възможен ли е позитивен и доброжелателен поглед към банковата система? Ако анализираме медийния образ на банките, ще видим, че в рамките на половин година, благодарение на случая КТБ, ландшафтът по банковата тема в българското медийно пространство е апокалиптичен. Разбира се заслугите за това са на много голяма част от структурите, които по принцип работят в защита на обществените интереси – правоохранителни органи, някои медии, политици и политически организации, експерти. Банковата логорея е обхванала трайно всички нива на комуникации – виртуалното, а и реалното. Антибанковото говорене се превърна в белег на популистична обществена култура.

Може би в бъдеще е възможно общество и икономическа система без банки, вероятно и без наличието на парични отношения в този им вид? Но днес живеем в реалности, където банките са един от основните клони в дървото на икономическата и финансова стабилност. Да режем този клон е не е добре за никого.

Да се опитаме да запазим спокойствието и нормалността в отношението към банките и разбира се най-важното и за бизнеса, и за клиентите – доверието.

Автор: Валентин Панайотов, Председател на Асоциация Банка на годината

Източник: в. "Труд"

Последвайте канала на

Свързани новини

,fit(968:545))

Ясни са всички потенциални съперници на България на баража

,fit(968:545))

Късна дузпа лиши експериментална Германия от успех в Унгария

,fit(968:545))

ЦСКА напред в "Чалъндж къп" след драматичен "златен" гейм

,fit(968:545))

Резултати от последния кръг в Лигата на нациите

,fit(968:545))

Босът на Ботев (Пловдив) с първи коментар след новината за забраната му да влиза в България

,fit(968:545))

Добра и лоша новина за националите преди мачовете с Черна гора

Коментари 0

ДобавиДобави коментар

Водещи новини

Илияна Йотова: Надяваме се на стабилно правителство, но не на всяка цена и на всички компромиси

19 ноември 202422:09

Томислав Дончев: Срещите ни с ПП-ДБ трябва да бъдат за формиране на управляващо мнозинство, а не церемония по екзорсизъм

19 ноември 202418:47

Тодор Тагарев: Владимир Путин отново се опитва да всее страхове

19 ноември 202422:00

Интересът на България във войната: суверенна Украйна, ЕС и НАТО да запазят единството си като основни гаранти за съществуващия световен мир

19 ноември 202419:01

Водещите новини! Осъдиха Костадинов за език на омраза във Фейсбук. Украйна за първи път извърши атака срещу руска територия с ATACMS (и още…)

19 ноември 202419:14

11-годишното дете е починало в софийското училище "Захарий Круша"

19 ноември 202421:06

Белият дом: САЩ няма да променят позицията си относно използване на ядрени оръжия, след като Русия свали прага за употреба

19 ноември 202419:25

Изкуственият интелект вече говори на български: хора от цял свят искат да дойдат в България, за да се занимават с най-високите технологии

19 ноември 202418:05

Рядка риба изплува на плаж в Калифорния - вещае цунами и земетресения

19 ноември 202420:07